Flat Tax

![]()

Riuscire a rendere complicato un regime che è nato per essere semplice e di immediata applicazione non è certo impresa da tutti. Ciononostante il Legislatore ce l’ha fatta, tant’è che si sono resi necessari dei chiarimenti che, in un Paese normale, non dovrebbero essere forniti dall’Agenzia delle Entrate (che con tutto il rispetto è una delle due parti in causa nel rapporto Fisco-Contribuente) bensì dal Legislatore. I Provvedimenti in questione sono la Circolare 9/E del 10 aprile 2019 e la Risoluzione 108 del 16 aprile 2019.

Come funziona la Flat Tax?

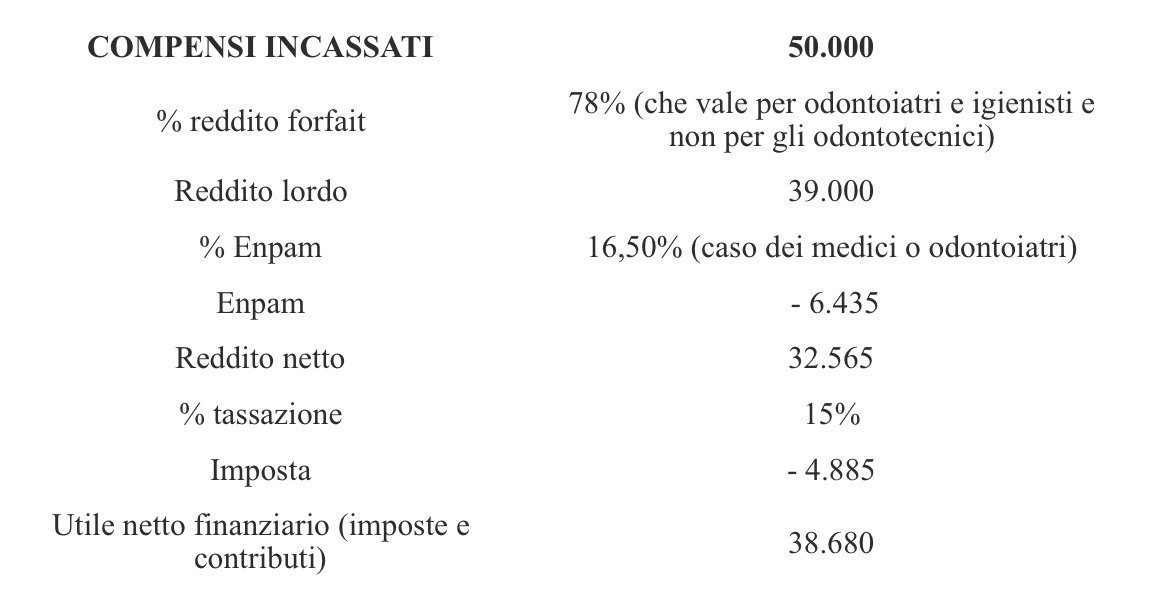

Ricordiamo che la nuova Flat Tax riguarda tutti i professionisti (odontoiatri, dentisti, medici, igienisti dentali, etc., ma non solo) e imprenditori individuali (ad es. odontotecnici) che non fatturano più di € 65.000 in un anno (per essere precisi dobbiamo fare riferimento ai compensi incassati o ai ricavi).

Il regime agevolato si applica solo alle persone fisiche, a condizione che non riportino una delle situazioni che si riepilogano meglio in seguito, e consiste in una forfettizzazione percentuale dei compensi attivi o ricavi al fine di determinare il proprio reddito imponibile sia ai fini contributivi sia ai fini fiscali (ai fini fiscali potendo dedurre anche i contributi previdenziali obbligatori pagati nell’anno).Una volta ottenuto il reddito imponibile fiscale si dovrà applicare un’aliquota del 5% (solo per i primi 5 anni di attività) o del 15% negli altri casi e nulla sarà più dovuto (né IRPEF, né addizionali comunali e regionali, né IRAP, né tantomeno IVA).

Si segnala che la percentuale forfettaria per determinare il primo reddito imponibile varia a seconda che si sia professionisti od odontotecnici.

Nel primo caso (che vale per odontoiatri, medici e igienisti) la percentuale forfettaria di determinazione del reddito sarà il 78%, mentre nel secondo caso sarà il 67%.

È di tutta evidenza come il nuovo regime forfettario, anche detto giornalisticamente Flat Tax, possa essere molto interessante in tanti casi concreti, soprattutto per i collaboratori di Studi che non abbiano una propria struttura e che inizino la propria attività o abbiano compensi attivi per non più di € 65.000 (ragguagliati all’anno).

Segue un semplice esempio che riepiloga come funziona il nuovo regime forfettario:

La novità

Bene, la vera novità riguarda le cosiddette “cause ostative” cioè tutti quei casi in cui non è possibile applicare il regime agevolativo alla propria partita IVA individuale.

Per evitare facili aggiramenti era già vietato partecipare, qualora si voglia applicare il regime forfettario, ad associazioni professionali (i cosiddetti studi associati) o società di persone, indipendentemente dalla partecipazione che, quindi, potrebbe essere anche minima, come ad esempio l’1%. Il vero dubbio riguardava la partecipazione a S.r.l. o a S.T.P. a r.l. (Società tra professionisti a responsabilità limitata) e la contemporanea volontà di applicare la Flat Tax.

Ebbene, per il solo caso della S.r.l. (che include anche le S.T.P. a r.l.) la partecipazione risulta incompatibile qualora si abbia il “controllo diretto o indiretto in una Srl che eserciti attività economica direttamente o indirettamente riconducibile” a quella della singola partita Iva (che vuole applicare la Flat Tax). Che cosa nel concreto volesse dire “partecipazione diretta o indiretta” non era cosa chiara e, per chi vuole lecitamente applicare le opportunità offerte dal legislatore fiscale, questa incertezza costituiva un grave problema.

Ora l’Agenzia delle Entrate ha chiarito che per controllo diretto si intende:

- la maggioranza dei voti esercitabili nell’assemblea ordinaria della S.r.l.

Mentre, per controllo indiretto (e qui vengono le vere novità) si intende anche:

- una percentuale del 50% (e forse anche minore?) a condizione che si eserciti un’influenza dominante anche nell’assemblea ordinaria.

Per il conteggio delle percentuali suddette però, oltre al possesso di quote in S.r.l. che a loro volta controllano altre S.r.l., si devono conteggiare anche i familiari quali il coniuge, i parenti entro il terzo grado e gli affini (parenti di un coniuge) entro il secondo grado.

In sostanza, la semplice soluzione, ipotizzata da alcuni (un po’ ingenui o troppo ottimisti), di applicare la Flat Tax dirottando i compensi attivi su una propria Srl/Stp a r.l. in cui non si possedeva più del 49%, intestando il resto delle quote ad altri parenti/coniuge, è stata disattivata dalla Circolare dell’Agenzia delle Entrate.

Altro requisito però è legato all’effettiva attività esercitata dalla S.r.l. che deve essere in sostanza analoga a quella svolta attraverso la partita IVA in Flat Tax. L’attività della S.r.l. e della partita IVA deve cioè essere riconducibile sia sotto il profilo del tipo di attività sia, come chiarito dalla recentissima risoluzione, sia sotto il profilo della fatturazione della partita IVA rispetto alla S.r.l.. Pare che, invece, se non vi sono rapporti tra S.r.l. e partita IVA che pur esercitano attività analoga non ci siano problemi ad applicare la Flat Tax. Si pensi, ad esempio, al caso del collaboratore che sia socio di controllo di una S.r.l./STP a r.l. che fatturi direttamente ai pazienti e contemporaneamente, con la propria partita IVA in Flat Tax, fatturi le proprie prestazioni cliniche ad altri soggetti (colleghi o altre cliniche).

Ma quando invece si può applicare la Flat Tax?

Detto che ogni caso va visto nel dettaglio, sarà possibile applicare la Flat Tax, ad esempio, per tre professionisti che non fatturino singolarmente più di € 65.000 annui, pur in possesso di partecipazioni in S.r.l./STP a .r.l. con attività odontoiatrica purché i tre soci, non parenti o affini, lo siano in parti uguali, e non abbiano poteri particolari di controllo rispetto al proprio 33,33% di partecipazione.

Si ricorda inoltre che tali percentuali di partecipazione incompatibile con la P.IVA individuale in Flat Tax non si applicano alle S.p.A., anche se operanti nel medesimo settore (odontoiatrico).

Tutte queste considerazioni diventeranno ancora più interessanti qualora dal 1 gennaio 2020 dovesse entrare in vigore la Flat Tax con il limite di € 100.000 di compensi annui. Per concludere, permetteteci una battuta: certo che per essere un regime forfettario non poteva essere più semplice di così.

A cura di: dott. Umberto Terzuolo, dott. Alessandro Terzuolo; Commercialisti in Torino e Milano, Consulenti fiscali AIO